前回の「はじめての確定申告をするための予備知識とは」では、確定申告の概念について簡単に説明しました。

今回の記事では実際の税額計算と確定申告書の記載方法、また利益が出た時の節税対策について説明します。

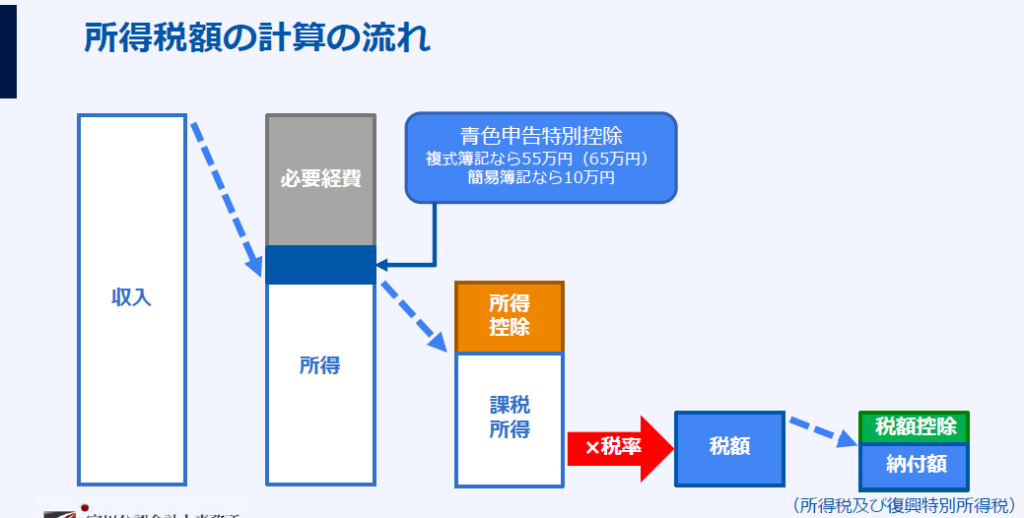

確定申告の計算の流れ

所得税の計算の大まかな流れは上図のようになります。

まず、「売上・経費の計上と決算処理とは」で見た通り、1年間に稼いだ収入から必要経費を差し引きます。

さらに、青色申告特別控除55万円を差し引いて、所得金額を計算します。

さらに、先ほど提出書類にも出てきた所得控除、生命保険料控除、寄付金控除、基礎控除、扶養控除など、14種類の控除を差し引きます。これを課税所得と呼びます。

この課税所得に対して、5%~45%の税率がかかり、税額が計算されます。

そして税額から、税額控除を差し引いた金額が実際の納税額となります。

税額控除で最も身近なものは住宅ローン控除です。

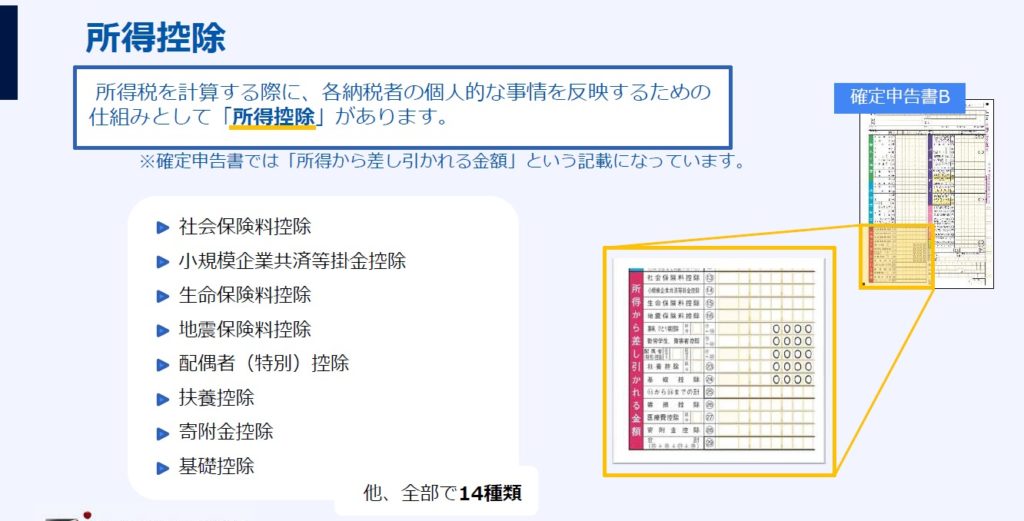

所得控除

それでは、所得控除から順にみていきましょう。

収入から経費等を差し引くことで、所得の金額を計算しますが、納税者の諸々の事情を加味するために、納税者に応じてこの所得から減額できるものを所得控除と呼んでいます。確定申告書では、左下に記載されるものになります。

具体的には上図に記載した、社会保険料控除、配偶者控除、扶養控除など14種類となります。

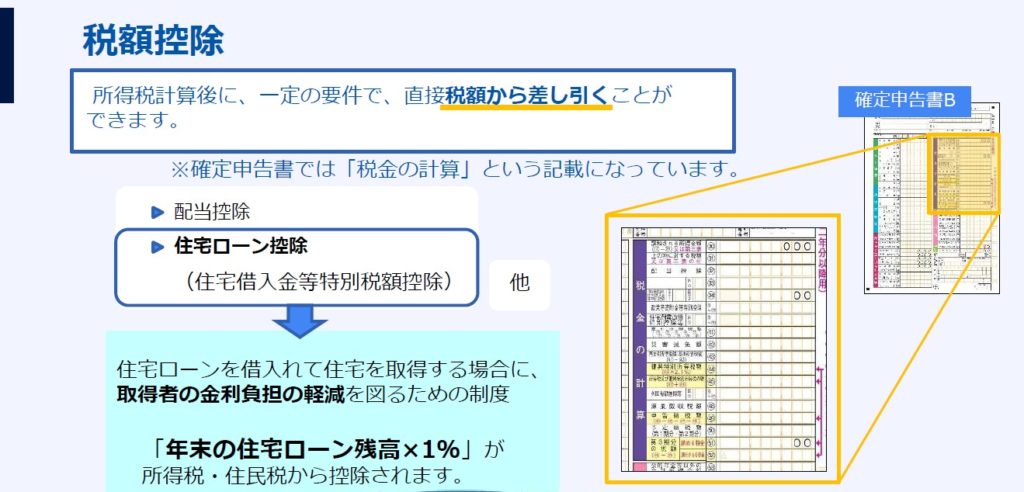

税額控除

税額控除です。先ほど記載しましたが、算出した所得税額から、直接差し引くことができるものです。

確定申告書では右上の部分に記載します。

税額控除の代表例としては、身近なものとして、住宅ローン控除があります。

正確には「住宅借入金等特別税額控除」といいます。

10年間、年末の住宅ローン残高の1%を税額から差し引くことができます。住み始めた年や収入に応じて控除期間や限度額等に変動があります。

おすすめの節税対策3選

それでは、個人事業主の方が合法的にできる節税策を3つご紹介いたします。

小規模企業共済

小規模企業の経営者などは、自ら退職金を積み立てておくことが困難なので、そのような経営者にも退職金を提供できるようにするために設けられた共済制度です。

これによって、中小企業の経営者なども、将来、リタイヤしたり事業を廃止したりした場合でも、一定の退職金を受け取ることができるようになります。

小規模共済制度の掛け金は、その全額が、所得控除の一つである小規模企業共済等掛金控除として、課税所得から控除できます。

経営セーフティ共済

取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。

無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れできるメリットがあります。

さらに、掛金は損金または必要経費に算入できる税制優遇も受けられます。

ふるさと納税

「ふるさと」という名称が使われていますが、自分の生まれ故郷に限らず、どの自治体にでもふるさと納税を行うことができます

「納税」という言葉がついているふるさと納税ですが、実際には、都道府県、市区町村への「寄附」を指します。

寄付金の部分が所得税・住民税の控除の対象となる他、自治体から返礼品がもらえるという特典もついてきます。